Inilah Cara Membaca Indikator MACD Terlengkap 2021

Indikator MACD banyak disukai oleh trader karena dianggap cukup mudah dimengerti serta dipraktikkan. Meskipun demikian, tidak semua trader paham mengenai cara membaca indikator MACD serta memainkan strateginya dengan tepat. Berikut akan dijelaskan secara lengkap mengenai apa itu indikator MACD, fungsi, dan bagaimana Cara Membaca Indikator MACD tersebut dan menerapkannya di dalam pasar. Simak, ya!

Table of Contents

MACD Adalah?

MACD atau Moving Average Convergence Divergence adalah indikator teknikal yang menunjukkan hubungan rata-rata antara 2 pergerakan harga sekuritas. MACD menunjukkan adanya kelebihan beli atau kelebihan jual dengan melihat hubungan antara rata-rata pergerakan harga, baik jangka panjang maupun jangka pendek. Rata-rata pergerakan harga disebut juga sebagai MA. Dalam hal ini, garis MACD merupakan selisih antara MA jangka panjang dengan MA jangka pendek.

Indikator MACD menitikberatkan pada moving average atau rata-rata pergerakan sepasang mata uang dalam sebuah periode. MACD menunjukkan perbedaan antara rata-rata pergerakan eksponensial (EMA) yang bergerak cepat atau lambat dari harga penutupan. Dalam hal ini, EMA 12 periode lebih cepat, sedangkan EMA 26 periode lebih lambat.

Ini adalah contoh cara membaca MACD. MACD terdiri dari dua garis silinder merah dan biru. Garis merah adalah garis DIF, yang disebut garis cepat, garis biru adalah garis DEM, yang disebut garis lambat atau garis sinyal. Garis lurus di tengah adalah sumbu nol, dan kolom merah dan hijau adalah kolom energi.

MACD yang dikembangkan oleh Gerald Appel ini memiliki 2 buah garis utama dalam menunjukkan sinyal dan tren harga saham. Garis pertama adalah garis indikator MACD yaitu selisih antara rata-rata harga jangka panjang dengan jangka pendek, sedangkan garis kedua merupakan garis MA yang berfungsi memberikan sinyal. Selain kedua garis tersebut, MACD juga dikombinasikan dengan histogram yang membentuk kumpulan batang menghadap ke atas serta kumpulan batang menghadap ke bawah garis level 0.

Perhitungan MACD dilakukan dengan cara mengurangkan antara rata-rata pergerakan eksponensial (EMA) 12 periode dengan EMA 26 periode (EMA 12 periode dikurangi EMA 26 periode). Hasil dari perhitungan tersebut adalah garis MACD. EMA 9 hari dari MACD disebut “garis sinyal”, yang akan diplot di atas garis MACD. Fungsi dari garis ini adalah sebagai pemicu sinyal beli dan jual. Dengan melihat kedua garis MACD, trader dapat membeli saham ketika MACD melintasi garis atas sinyal dan menjualnya kembali pada saat MACD melintasi garis bawah sinyal.

Beberapa kunci yang perlu diperhatikan dalam indikator MACD antara lain:

- Penghitungan MACD dilakukan dengan mengurangkan rata-rata pergerakan eksponensial (EMA) 26 periode dari EMA 12 periode.

- MACD menunjukkan sinyal ‘beli’ ketika melintasi garis atas dan sinyal ‘jual’ ketika melintasi garis bawah.

- MACD juga menunjukkan sinya terjadinya jenuh beli (overbought) dan jenuh jual (oversold)

- MACD membantu trader memahami apakah terjadi pergerakan bullish atau bearish ketika harga sedang menguat atau melemah.

Rumus MACD

Dalam menerapkan indikator MACD pada trader, terdapat rumus yang perlu diingat, yaitu:

MACD(DIF) = 12 periode EMA − 26 periode EMA

DEM=EMA(DIF,9)

*Standar DEM atau garis sinyal adalah 9 periode

HISTOGRAM = OSC= DIF − DEM atau MACD dikurangi garis sinyal

Level Nol(0) -Acuan untuk Entry-Exit Trade

Seperti yang telah dijelaskan sebelumnya, rumus MACD dihitung dengan mengurangkan antara EMA jangka panjang (26 periode) dari EMA jangka pendek (12 periode). Perlu Anda ketahui bahwa rata-rata pergerakan eksponensial (EMA) merupakan rata-rata pergerakan (MA) yang menempatkan bobot dan signifikansi yang lebih besar pada titik data terbaru.

Rata-rata pergerakan eksponensial juga dikenal sebagai rata-rata pergerakan tertimbang eksponensial. Dalam hal ini, rata-rata pergerakan tertimbang eksponensial bereaksi lebih cepat dan signifikan terhadap perubahan harga terkini daripada rata-rata pergerakan sederhana (SMA). Pada rata-rata pergerakan sederhana (SMA), digunakan bobot yang sama untuk semua pengamatan setiap harinya dalam periode tersebut.

BACA JUGA: Mengenal Moving Average: Definisi, Manfaat dan Jenisnya

Bagaimana Cara Kerja MACD?

Indikator MACD memiliki nilai positif pada saat EMA 12 periode berada di atas EMA 26 periode dan memiliki nilai negatif ketika EMA 12 periode berada di bawah EMA 26 periode. Jadi semakin jauh garis MACD berada di atas atau di bawah garis dasarnya, maka hal ini menunjukkan bahwa jarak antara kedua EMA tersebut semakin besar.

Pada MACD juga terdapat histogram yang menggambarkan jarak antara garis MACD dengan garis sinyalnya. Ketika MACD berada di atas garis sinyal, maka histogram akan berada di atas garis dasar MACD. Sebaliknya, ketika MACD berada di bawah garis sinyalnya, maka histogram akan berada di bawah garis dasar MACD. Histogram dapat digunakan oleh para trader untuk mengidentifikasi serta mengenali kapan terjadinya bullish atau bearish yang tinggi.

BACA JUGA: 6 Strategi Bollinger Band, 70% Investor Tidak Paham!

Indikator MACD vs Indikator Kekuatan Relatif (RSI)

Dalam praktiknya, banyak trader yang sulit membedakan indikator MACD dengan indikator kekuatan relatif (RSI) karena keduanya menggunakan indikator yang hampir mirip. Namun tentu saja kedua indikator ini berbeda. Indikator kekuatan relatif (RSI) bertujuan untuk memberikan sinyal kapan terjadi overbought atau oversold pada pasar yang berkaitan dengan harga saham akhir-akhir ini. RSI dapat menghitung keuntungan serta kerugian harga rata-rata dalam periode tertentu. Dalam hal ini, sudah tersetting bahwa periode default atau standar pada pasar adalah 14 periode dengan nilai 0 hingga 100.

Perbedaan mendasar antara MACD dengan RSI terletak pada objek pengukurannya. Indikator MACD mengukur hubungan antara dua buah EMA, sedangkan RSI mengukur perubahan harga (harga tertinggi dan terendah) dalam periode terkini. Meskipun berbeda, kedua indikator ini dapat digunakan bersamaan untuk menunjukkan sinyal pergerakan pasar serta menentukan strategi jual atau beli.

Keterbatasan MACD

Indikator MACD dapat mempermudah trader dalam membaca dan menganalisis pasar secara teknikal, namun terdapat masalah utama yang kerap terjadi ketika trader menggunakan analisa ini, yaitu ketika terjadi divergensi. Divergensi memperlihatkan kemungkinan terjadi pembalikan, namun sebenarnya tidak ada pembalikan yang terjadi. Selain itu, divergensi juga tidak dapat memprediksi semua pembalikan. Inilah yang disebut dengan positif palsu.

Umumnya positif palsu terjadi ketika harga saham bergerak ke samping. Perlambatan pergerakan tren yang menyamping menyebabkan MACD condong ke garis nol meskipun tidak diikuti dengan pembalikan yang riil. Akibatnya, trader akan terkecoh dengan garis serta histogram MACD. Hal ini terjadi ketika indikator menunjukkan buy atau sell, namun tidak terjadi pergerakan harga saham. Dengan kata lain, ketika sinyal menunjukkan buy, harga saham malah turun. Sedangkan ketika sinyal menunjukkan sell, harga saham justru naik.

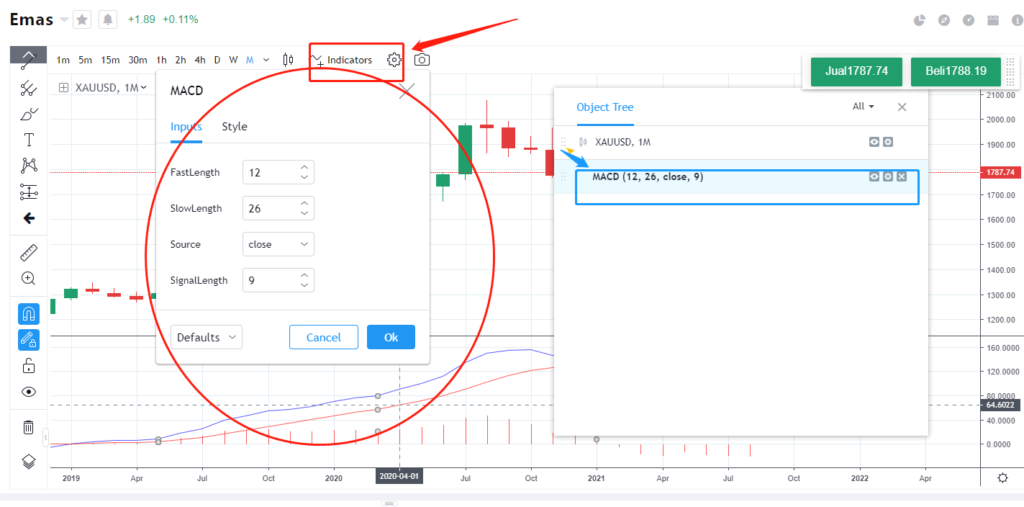

Setting Indikator MACD yang Akurat

Rekomendasi setting indikator MACD yang akurat adalah dengan menggunakan settingan standar, yaitu MACD (12,26,9). Artinya indikator MACD disetting dengan 12 periode, 26 periode, dan 9 periode. Settingan standar ini terbukti akurat dalam permainan saham. Sedangkan time frame yang digunakan dalam MACD adalah daily time frame. Investor sebaiknya tidak menggunakan indikator MACD pada time frame yang lebih rendah karena tidak cocok.

Berikut cara setting indikator MACD pada platform trading online.

- Masuk ke menu chart yang ada di platform apapun yang Anda gunakan, lalu pilih MACD.

- Setting MACD dengan menggunakan harga closing atau harga penutupan untuk indikator MACD.

- Pastikan parameter time frame pada settingan aplikasi adalah 12, 26, 9. Meskipun tidak disarankan, Anda dapat mengubah settingan tersebut sesuai dengan analisa yang Anda gunakan.

Cara Membaca Indikator MACD

Membaca indikator MACD cukup mudah. Garis besarnya, ketika tren harga sedang baik maka garis MACD akan berada di atas level 0 (positif). Sedangkan ketika tren harga turun, maka garis MACD akan berada di bawah level 0 (negatif).

Biasanya, indikator MACD diterapkan ketika terjadi pola divergensi pada pasar karena pada saat ini terjadi ketidakseimbangan harga yang cukup terlihat. Namun MACD juga dapat dipraktikkan pada trading dengan pola crossover maupun pola kenaikan/penurunan cepat. Indikator MACD dapat menunjukkan sinyal saat terjadi perubahan tren dari bullish ke bearish, atau sebaliknya. Tak hanya itu, MACD juga dapat digunakan untuk melihat tekanan jual dan beli, apakah tergolong tinggi atau rendah.

Berikut ini cara membaca indikator MACD berdasarkan pola divergensi, crossover, dan kenaikan/penurunan cepat.

Contoh Pola Divergensi

Divergensi terjadi ketika MACD membentuk harga tertinggi dan terendah yang menyimpang dari harga yang sebenarnya. Divergensi bullish terjadi ketika MACD membentuk dua titik terendah naik yang sesuai dengan dua titik terendah turun pada harga. Hal ini menunjukkan sinyal bullish yang valid saat tren harga jangka panjang positif. Bahkan ketika tren jangka panjang menunjukkan sinyal negatif, ada beberapa trader yang tetap mencari divergensi bullish.

Selanjutnya, divergensi bearish terjadi ketika MACD membentuk 2 buah rangkaian tertinggi yang sesuai dengan harga. Divergensi bearish yang muncul dalam jangka panjang menunjukkan bahwa kemungkinan tren ini akan terus berlanjut,yang muncul selama tren bearish jangka panjang dianggap sebagai konfirmasi bahwa tren kemungkinan akan berlanjut.

Contoh Pola Crossover

Saat MACD turun dan berada di bawah garis sinyal, maka sinyal bearish menunjukkan waktu yang tepat untuk menjual. Namun saat MACD naik diatas garis sinyal, maka sinyal bearish menunjukkan harga saham kemungkinan akan naik. Dalam hal ini, ada tipe trader yang menunggu kedua garis berpotongan (crossover) terlebih dahulu sebelum masuk ke posisi guna mencegah kemungkinan positif palsu.

Pola crossover lebih dapat diandalkan saat pasar bergerak sesuai dengan tren yang berlaku. Jika MACD melintasi di atas garis sinyal setelah koreksi singkat dalam tren naik jangka panjang, maka hal ini telah memenuhi syarat konfirmasi bullish. Dan jika MACD melintasi bawah garis sinyal setelah pergerakan singkat dalam tern turun jangka panjang, maka hal ini telah memenuhi syarat konfirmasi bearish.

Contoh Pola Kenaikan/Penurunan Cepat

Saat MACD naik atau turun dengan cepat yang ditunjukkan dengan rata-rata pergerakan jangka pendek menjauh dari rata-rata pergerakan jangka panjang, maka hal ini merupakan sinyal bahwa titik jenuh beli dan jenuh jual akan berganti menjadi normal kembali. Umumnya, trader akan menggabungkan indikator MACD dengan RSI atau indikator teknikal lainnya untuk melihat dan memverifikasi adanya jenuh beli atau jenuh jual.

Strategi MACD

Perlu Anda ketahui bahwa pola crossover positif atau negatif, divergensi, serta kenaikan atau penurunan yang cepat dapat diidentifikasi pada histogram juga. Lantas bagaimana menjalankan strategi MACD?

Gunakan Histogram MACD untuk Masuk dan Keluar

Strategi MACD dalam permainan saham cukup mudah, nantinya sinyal beli akan terlihat ketika kedua garis berpotongan dari bawah ke atas dan MACD berada di atas garis sinyal. Perpotongan kedua garis tersebut disebut dengan golden cross. Pada posisi golden cross, histogram positif akan mulai muncul dan histogram negatif perlahan menghilang. Artinya, permintaan pasar cukup tinggi.

Sedangkan sinyal jual akan terlihat ketika kedua garis berpotongan dari bawah ke atas dan MACD berada di bawah garis sinyal. Perpotongan garis ini disebut dengan death cross. Ketika death cross terjadi, histogram negatif akan mulai muncul dan histogram positif mereda. Artinya, penawaran jual pasar mulai meninggi.

Dalam hal ini, histogram positif menunjukkan adanya tekanan beli, sedangkan histogram negatif menunjukkan tekanan jual. Semakin tinggi histogram, maka tekanan beli semakin tinggi dan harga saham akan semakin tinggi. Namun ketika histogram positif mereda, maka kemungkinan akan terjadi koreksi harga karena tekanan beli menurun.

Kemudian semakin rendah histogram negatif, maka tekanan jual semakin tinggi dan harga saham pun menurun. Dan ketika histogram negatif mulai mereda, maka tekanan jual mulai mereda dan tren pasar pun kemungkinan akan berbalik arah.

Kesimpulan

Mungkin anda sudah mengenal Cara Membaca Indikator MACD setelah membaca artikel ini. Indikator MACD digunakan sebagai analisis teknikal dalam menilai pergerakan harga saham. Indikator ini menggunakan rumus 12 periode EMA − 26 periode EMA, yaitu mengurangkan antara EMA jangka panjang (26 periode) dari EMA jangka pendek (12 periode). Dengan penerapan strategi yang tepat, Anda dapat menentukan sendiri kapan waktu yang tepat untuk buy dan sell agar menghasilkan keuntungan. Selamat mencoba!

Konten yg bagus

Sangat membantu

Sangat membantu